房企动态

2023年房企融资盘点:延续下降态势,信用债、ABS为融资主力

[摘要] 2023年,受疫情后需求集中释放带动,一季度市场升温明显,年中量价回落,8月底政策托底力度加大,销售降幅有所收窄,但受居民收入预期、房价下跌预期未明显改善影响,政策效果持续性不足,全国房地产市场调整压力依然较大。

点击免费试用中指数据产品

2023年,受疫情后需求集中释放带动,一季度市场升温明显,年中量价回落,8月底政策托底力度加大,销售降幅有所收窄,但受居民收入预期、房价下跌预期未明显改善影响,政策效果持续性不足,全国房地产市场调整压力依然较大。房企融资支持政策边际改善,非银融资规模延续下降态势,信用债、ABS成为绝对主力。房企应当抓住当前不同渠道的窗口期,根据自身情况补充资金,尽快适应新周期下的融资模式。

融资规模:同比减少15.1%,延续下降态势

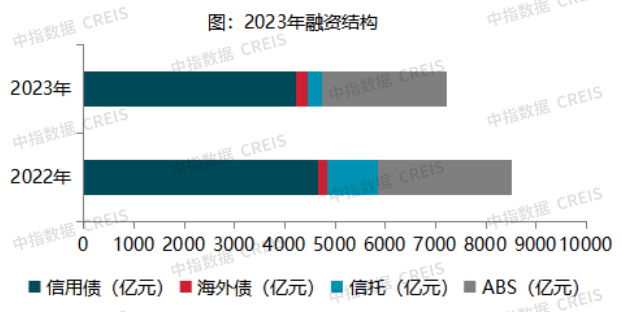

2023年,房地产行业共实现非银类融资7222.7亿元,同比下降15.1%。2021年下半年行业已经开始进入下行周期,融资规模大幅回落,2023年延续了下降态势,降幅较上年收窄。其中,信用债同比下降9.1%,海外债同比增长24.6%,信托同比下降71.0%,ABS同比下降6.8%,信托锐减,海外债保持低水平,信用债成为融资主力,ABS融资占比超三分之一。

年内融资政策保持宽松基调,更加强调一视同仁对待不同所有制企业,针对性解决当前民营房企融资难问题。2022年底,中央加大对房地产企业融资支持力度,“金融16条”等政策先后出台。2023年7月,央行、国家金融监督管理总局发布《关于延长金融支持房地产市场平稳健康发展有关政策期限的通知》,将“金融16条”中两项有适用期限的政策统一延长至2024年12月底,引导金融机构继续对房企存量融资展期,加大保交楼金融支持。10月底召开的中央金融工作会议指出“一视同仁满足不同所有制房地产企业合理融资”,考虑到融资困难的主要是民营房企,意在强调商业银行等金融机构要把支持民营房企融资的政策落实落细。11月,央行、金融监管总局、中国证监会联合召开金融机构座谈会,贯彻落实中央金融工作会议的精神和部署,要求坚持“两个毫不动摇”,一视同仁满足不同所有制房地产企业合理融资需求,对正常经营的房地产企业不惜贷、抽贷、断贷;继续用好“第二支箭”支持民营房地产企业发债融资;支持房地产企业通过资本市场合理股权融资。

从房地产开发企业到位资金来看,规模延续2022年以来的下降态势,国内贷款占比略有提升、自筹资金占比下降,实际融资环境仍未显著回暖。2023年1-11月,房地产开发企业到位资金为11.7万亿元,同比下降13.4%,较1-10月收窄0.4个百分点。其中,国内贷款为1.4万亿元,同比下降9.8%,降幅较1-10月收窄1.2个百分点;占比为12.2%,比上年同期提升0.5个百分点。自筹资金为3.9万亿元,同比下降20.3%,降幅较1-10月收窄1.1个百分点;占比为32.9%,比上年同期下降3.0个百分点。定金及预收款为4.0万亿元,同比下降10.9%,降幅较1-10月扩大0.5个百分点;占比为33.8%,比上年同期提升1.1个百分点。个人按揭贷款为2.0万亿元,同比下降8.1%,降幅较1-10月扩大0.5个百分点;占比为17.1%,比上年同期提升1.0个百分点。市场复苏的不确定性增加了投资人对房地产行业的疑虑,也使得企业对新增融资采取谨慎态度,融资规模仍在缩减中。

融资结构:信用债、ABS发行占比提升,成为融资主力

信用债:央国企是发行主力,民企发行规模保持低水平

2023年,房地产行业信用债发行规模为4233.1亿元,同比下降9.1%,占总融资规模的58.6%,较上年同期上升3.9个百分点。平均发行期限3.05年,其中发行期在3年以上的占比42.0%,比上年同期下降8.5个百分点,期限明显缩短。从单月来看,一季度,信用债发行连续回升,3月发行规模达到600亿以上的相对高位,二季度信用债发行规模整体呈下降趋势,6月发行规模已不足400亿元。下半年仅7月和11月信用债发行规模略有回升,发行规模在300亿元以上,总体呈下降趋势。

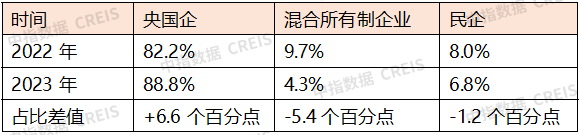

从发行结构来看,信用债的发行主体以央企、地方国企为主,年内国央企发行占比近90%,较去年同期上升6.6个百分点;民企和混合所有制企业发行占比相比去年同期下降。尽管支持民企发债第二支箭被反复强调,但2023年内民企发债仍保持低水平,从发行企业来看,2023年发债民企和混合所有制企业为15家,基本是规模较大尚未出险的企业,总体发债企业覆盖范围相对有限,难以满足再融资需求。从单月来看,3月-6月,民企和混合所有制企业信用债发行规模较为稳定,发行量处于2022年11月较高水平,单月发行规模30亿-60亿,7月-8月民企和混合所有制企业发行规模较上年明显上升,单月发行量达到70亿元以上,11-12月发行规模出现翘尾,月度发行规模略有回升。

表:2023年、2022年各类企业信用债发行规模

海外债:低水平回升,发行企业多为央国企

2023年,海外债发行规模仅为219.3亿人民币,同比增长24.6%,占总融资规模的3.0%,较上年同期上升了1.0个百分点;平均发行期限2.37年,发行期均为3年以下,期限偏短,房企难以从境外获得长期资金支持。从单月来看,3月、4月、6月、7月均无新发行债券,其余月份仅有个别优质企业有能力发行海外债,海外债发行金额较高的以中海、金茂、越秀等央国企为主。海外债融资渠道极不稳定,仅有零星发行。

信托:同比下降超七成,渠道接近关闭

2023年,信托融资规模为297.4亿元,同比大幅下降71.0%,占总融资规模的4.1%,较上年同期下降了7.9个百分点;平均发行期限为1.82年。随着行业周期下行,前期房企信托违约事件频发,机构投资更为审慎,导致整体投资规模大减,6月以来,信托融资金额连续下滑,个别月份单月融资不足10亿元,仅在12月出现翘尾,信托融资渠道接近消失。

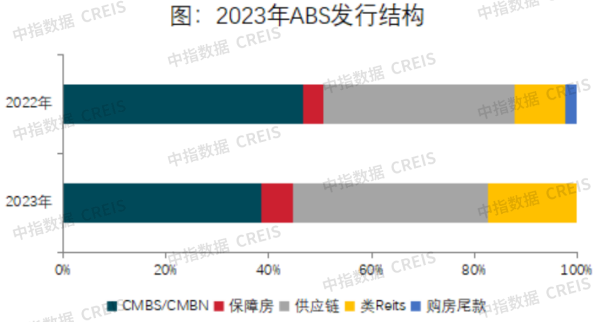

ABS:融资规模占比上升,有底层资产支撑的CMBS/CMBN、类REITs占比过半

2023年,ABS融资规模为2472.9亿元,同比下降6.8%,占总融资规模34.2%,较上年同期上升3.0个百分点;平均发行期限为6.70年,期限明显延长。从单月来看,3月-9月,ABS发行步入正轨,月均发行规模两百亿元以上,10-11月发行规模略有下滑,年末发行规模再次回升。

从发行结构来看,CMBS/CMBN、供应链ABS仍为主要发行类型,占比分别为38.6%、37.8%,类REITs比例快速提升,发行占比提升了7.6个百分点至17.4%。持有型物业在行业下行阶段,成为房企盘活资产、补充资金的重要手段,房企同时也能从多元化经营中收益。年内,华润置地发行两期消费基础设施类REITs,发行金额约74.9亿元,底层资产分别为太原万象城和沈阳铁西万象汇。3月,发改委、证监会先后发文,均提出研究支持增强消费能力、改善消费条件、创新消费场景的消费基础设施发行基础设施REITs,优先支持百货商场、购物中心、农贸市场等城乡商业网点项目,保障基本民生的社区商业项目发行基础设施REITs,商业不动产(消费基础设施)正式纳入基础设施类公募REITs的试点范围。10月,《公开募集基础设施证券投资基金指引(试行)》将消费基础设施纳入试点资产类型。11月-12月,金茂、华润、印力、物美、首创钜大、百联等公司消费基础设施REITs获批,发行工作稳步推进,为商办资产提供了宝贵的退出渠道。同时,保租房REITs扩容,国泰君安城投宽庭保租房REIT已经完成募集。

年内,8家A股上市房企定增方案获批,4家公司已经完成定增,这标志着“第三支箭”已经落地。陆家嘴、招商蛇口、华发股份、福星股份已经实施定增,募集资金总额分别为67.44亿元、85亿元、51.24亿元、8.14亿元。保利发展、大名城、中交地产、外高桥定增方案尚未实施。从资金用途来看,招商蛇口募集资金净额拟用于存量涉房项目、补充流动资金、偿还债务,不用于拿地拍地、开发新楼盘等。

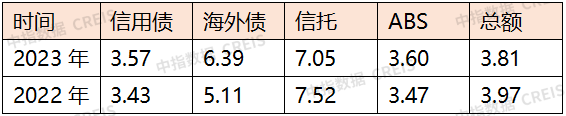

融资利率:高息融资减少,资金成本下降 2023年行业平均融资利率为3.81%,同比下降0.16个百分点。受近期高成本的信托融资规模下降和成本下降等因素影响,行业平均融资成本明显下降。其中信用债平均利率为3.57%,同比上升0.14个百分点;海外债平均利率为6.39%,同比上升1.29个百分点;信托平均利率为7.05%,同比下降0.47个百分点;ABS平均利率为3.60%,同比上升0.13个百分点。

表:各渠道平均融资利率

到期债务:偿债压力仍在,债务重组进展加快

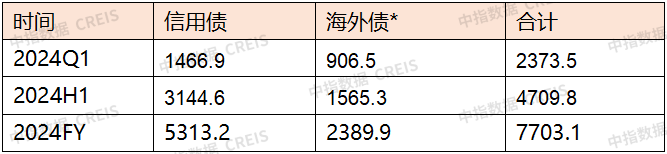

截至2023年12月末,2024年尚在存续期的债券余额为7703.1亿元,其中信用债占比69.0%,海外债占比31.0%;一季度到期余额为2373.5亿,其中信用债占比61.8%,海外债占比38.2%,境内债务偿债压力较大。

尽管有诸多融资支持性政策,但受限于市场持续下探,出险企业数量众多,房企融资环境较为严峻,多数出险房企债务重组工作长期没有有效进展,2023年三季度以来,房企债务重组工作进展有所加快,特别是境外债重组,多家房企均披露境外债重组方案初步框架或取得部分债权人支持,完成债务重组有望真正缓解偿债压力。

表:债券到期余额统计

*按2023年12月29日汇率换算为人民币

结语

2023年融资政策持续宽松,但融资总规模仍在下降通道,受市场复苏势头持续转弱等因素影响,投资人对房地产行业投资信心迟迟未能修复。整体来看,信用债在市场缓慢复苏、政策鼓励下,发行规模有望保持稳定,特别是优质民企将获得相应发行机会;海外债、信托仍将维持零星发行状态;ABS成为仅次于信用债的融资渠道,有底层资产支持的CMBS/CMBN、类REITs仍将保持较高发行占比。

对于稳健型房企,可利用当前融资宽松政策,置换获取低息长期资金,提升财务弹性,同时积极利用REITs等政策出台时机,在盘活持有物业的同时形成持有物业运营金融闭环,发展资产管理业务。出险房企也需借助当前金融政策窗口,积极与金融机构对接,对债务能展尽展,同时积极盘活存量资产,提升自身流动性。

相关资讯

2023年房企融资盘点:延续下降态势,信用债、ABS为融资主力

中指云网讯: 点击免费试用 中指数据产品 2023年,受疫情后需求集中释放带动,一季度市场升温明显,年中量价回落,8月底政策托底力度加大,销售降幅有所收窄,但受居民收入预期、房价下跌预期未明显改善影响,政策效果持续性不足,全国房地产市场调整压力依然较大。房企融资支持政策边际改善,非银融资规模延续下降态势,信用债、ABS成为绝对主力。房企应当抓住当前不同渠道的窗口期,根据自身情况补充资金,尽快适应新周期下的融资模式。 融资规模:同比减少15.1%,延续下降态势 2023年,房地产行业共实现非银类融资7222.7亿元,同比下降15.1%。2021年下半年行业已经开始进入下行周期,融资规模大幅回落,2023年延续了下降态势,降幅较上年收窄。其中,信用债同比下降9.1%,海外债同比增长24.6%,信托同比下降71.0%,ABS同比下降6.8%,信托锐减,海外债保持低水平,信用债成为融资主力,ABS融资占比超三分之一。 年内融资政策保持宽松基调,更加强调一视同仁对待不同所有制企业,针对性解决当前民营房企融资难问题。2022年底,中央加大对房地产企业融资支持力度,"金融16条"等政策先后出台。2023年7月,

来源: 中指研究院

3月房企融资月报:信用债发行量环比大幅增长

中指云网讯: 中指研究院每月发布房企融资月报, 点击索取报告完整版 报告要点: · 融资概况: 3月融资规模环比大幅增长 · 融资结构: 信用债发行量环比大幅增长,ABS发行量小幅下降 · 融资利率: 债券融资利率同环比下降 · 企业发行动态: 保利发展发行额度最高,招商蛇口成本最低 融资概况:3月融资规模环比大幅增长 中指研究院监测,2024年3月房地产企业债券融资总额为669.4亿元,环比大幅增长116.3%,为2023年9月以来最高点。行业债券融资平均利率为3.10%,同比下降0.75个百分点,环比下降0.19个百分点。 融资结构:信用债发行量环比大幅增长,ABS发行量小幅下降 从融资结构来看,3月,房地产行业信用债融资522.2亿元,环比大幅增长230.7%,占比78.0%;海外债发行金额6.0亿元,环比增长30.4%,占比0.9%;ABS融资141.2亿元,环比下降3.9%,占比21.1%。 2024年1-3月,房地产行业债券融资总额1549.1亿元,同比下降18.5%,其中,信用债融资1118.5亿元,同比下降16.4%,占比72.2%;海外债发行金额17.6亿元,同比下降80.0%,

来源: 中指研究院

中指动态

更多..

2024中国产业新城运营商研究正式启动

2024-04-25 09:23:57

2024中国房地产上市公司TOP10研究全面启动

2024-04-25 09:21:22

产品更新丨代建云v1.1已上线!

2024-04-24 15:35:44

产品更新丨中指数据库·二手房版 v2.7已上线!

2024-03-25 18:10:02

中指报告

更多..土地市场

房产市场

企业数据

招拍挂

京公网安备 11010602103813号

京公网安备 11010602103813号