中指研究

2022中国物业服务上市公司TOP10研究成果发布

[摘要] 从全社会来看,物业管理行业目前已经成为全社会重要的民生行业,关系到人民群众美好生活愿望的实现,行业价值达到了新高度。物业服务上市公司按照ESG发展要求,建立健全公司的治理结构,履行环境和社会责任,一方面在环保方面充分发挥能动作用和带头作用

2022年5月20日, 由中国企业评价协会、清华大学房地产研究所、北京中指信息技术研究院研究主办,北京中指信息技术研究院中国房地产10研究组研究承办的“2022中国房地产上市公司研究成果发布会暨第二十届产城融合投融资大会”在北京隆重召开。(文末查看完整版报告获取方式)

2022年,资本市场物业服务板块规模进一步壮大,截至5月13日,共有59家物业服务企业登陆资本市场,另有6家已交表并在上市进程中,处于冲刺阶段。在市场波动、关联方影响、业绩压力持续增加、竞争日趋激烈、企业发展分化的背景下,上市公司不断把握行业发展机遇,借助资本市场壮大自身规模、拓展服务边界,引领行业快速发展,蕴藏着丰富潜力。

在2022中国物业服务上市公司研究中,中指研究院针对管理规模、盈利能力、服务品质、成长潜力、财富创造能力等方面制定了研究方法和指标体系,本着“客观、公正、准确、全面”的原则,发掘综合实力强、成长质量佳、投资价值大的物业服务上市公司,探索不同市场环境下物业服务上市公司的价值增长方式,为投资者提供科学全面的投资参考依据。

1. 物业服务板块先扬后抑,市盈率与2018年持平,仍高于市场整体水平

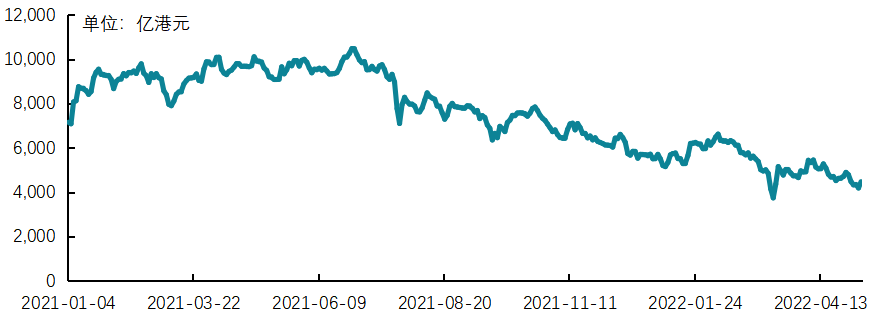

截至2022年5月13日,物业服务行业共有59家主板上市公司,其中香港55家,A股4家。港股物业服务板块总市值在2020年四季度一路高歌猛进,进入2021年之后维持高位,6月末突破万亿港元。但随后迎来了较大幅度的调整,到2022年5月13日下降到4464.9亿港元。

图:港股物业服务板块总市值走势

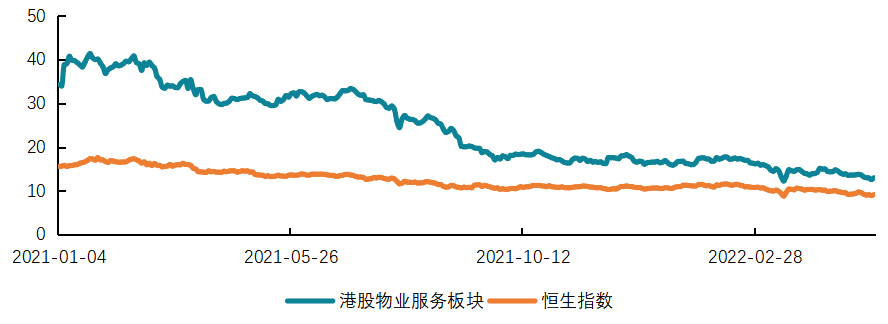

从市盈率水平来看,2021年1月至6月,港股物业服务板块整体估值水平依然较高,年初达到41.3倍。但接下来估值水平回落明显,至2022年1月初才进入相对稳定状态。2022年5月13日,港股物业服务板块平均市盈率为13.0倍,高于恒生指数平均水平(9.1倍),资本市场仍保持对物业服务板块的关注度。

图:港股物业服务板块和恒生指数市盈率

将港股物业服务板块市场表现与历史比较可以发现,总市值与2020年8月水平相当,而市盈率均值回到2018年11月水平。

表:港股物业服务板块资本市场当前表现与历史比较

2. 外部环境+关联企业+前期市场过热,合力引发估值回调

港股物业服务板块在2021年上半年高位发展,2021年二季度股价涨幅持续高于恒生指数整体水平,已实现了较长时间快速增长,积累了大量获利盘,自身即存在较大回调压力。

受全球疫情、俄乌冲突以及中美激烈博弈等外部事件影响,世界经济发展面临隐忧,国内经济持续稳定增长态势不断受到挑战,香港资本市场也不能幸免,物业服务板块在大盘整体带动下进入下降通道。

随着房地产行业销售增速放缓、融资渠道收紧,房地产企业经营压力显著增大,部分房地产企业为了缓解危机,控制物业服务上市公司为其“输血”,甚至铤而走险采取违规手段,为物业服务上市公司带来经营隐患,同时在一定程度上打击了投资者信心,恐慌情绪有所蔓延,使物业服务板块加速探底.

3. 稳健关联企业护航,自身高质量增长,铸就坚如磐石高价值公司

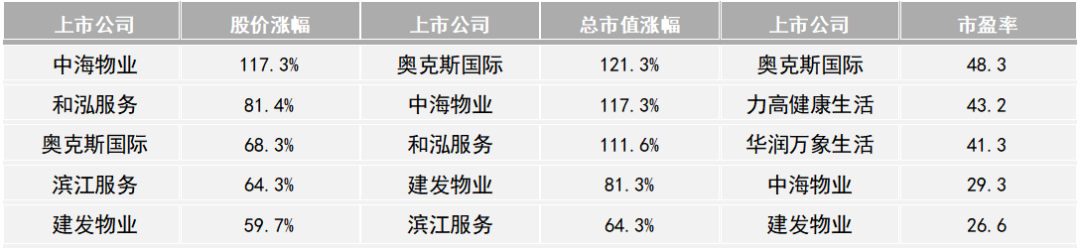

尽管物业服务板块整体进入下降通道,但也应看到,依然有物业服务上市公司在这个过程中经受住了资本市场考验,表现可圈可点。高水平的企业经营和高质量的业绩增长是上市公司获得资本市场关注的基石;稳定经营的关联房地产企业是上市公司发展的有力保障;上市公司通过发展多种经营业务,增强公司发展潜力。

表: 2021年以来在资本市场表现的港股物业服务上市公司

1. 管理规模:规模之争依然是主旋律,第三方拓展与收并购作用凸显

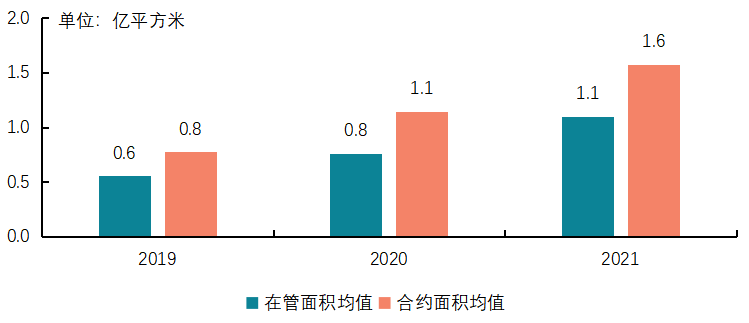

截至2021年底,物业服务上市公司在管面积均值1.1亿平方米,同比增长44.3%,合约面积均值1.6亿平方米,同比增长37.6%。2021年物业服务上市公司第三方拓展面积占在管面积平均达到了57.1%,较2020年增加10.3个百分点。

图:2019-2021年物业服务上市公司管理规模均值情况

注:未发布2021年年报和业绩公告以及未披露相关信息的上市公司没有纳入统计,以下采取同样口径。

高速扩张的管理规模助力物业服务企业登陆资本市场,而物业服务企业融资又多用于市场收并购相关业务,以加快规模扩张,形成良性循环。

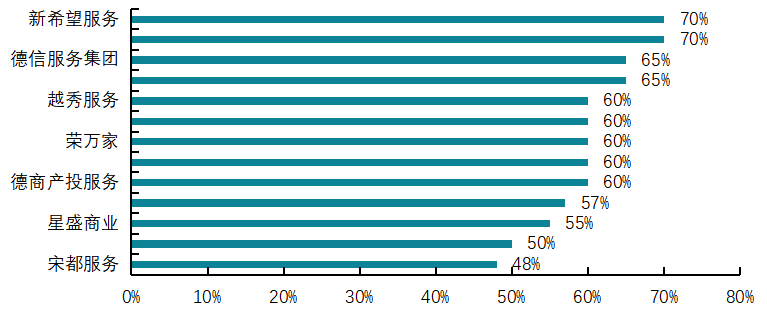

图:部分物业服务上市公司融资拟用于收并购的比例

2. 盈利能力:毛利润均值9.1亿元,同比增长44.1%,毛利率和净利率均值分别为29.1%和13.2%

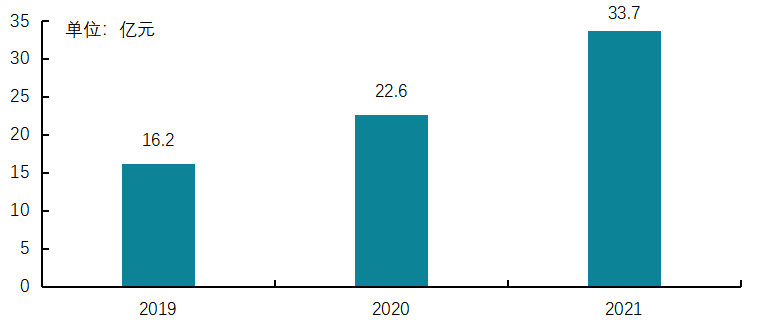

2021年,物业服务上市公司营业收入均值达33.7亿元,较上年增加11.1亿元。营业收入破百亿的物业服务上市公司达到4家,分别为碧桂园服务、雅生活服务、绿城服务和保利物业,其中碧桂园服务营业收入独占鳌头,为288.4亿元。

图:2019-2021年物业服务上市公司营业收入均值

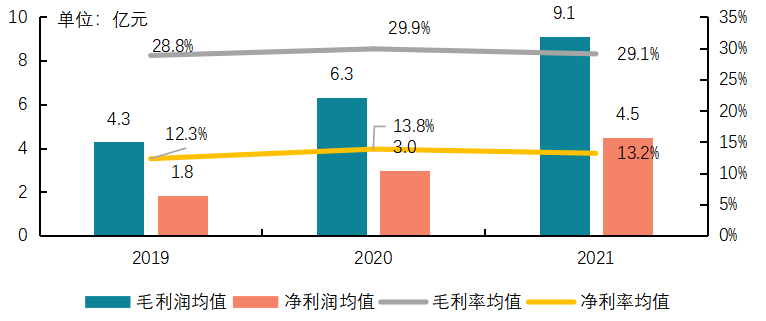

2021年,物业服务上市公司毛利润均值9.1亿元,同比增长44.1%,净利润均值4.5亿元,同比大涨50.1%。以碧桂园服务、雅生活服务和华润万象生活最为亮眼,分别为43.5亿元、25.7亿元和17.3亿元。2021年物业服务上市公司毛利率均值和净利率均值分别为29.1%和13.2%,实现持续稳健发展。

图:2019-2021年物业服务上市公司毛利润(率)和净利润(率)情况

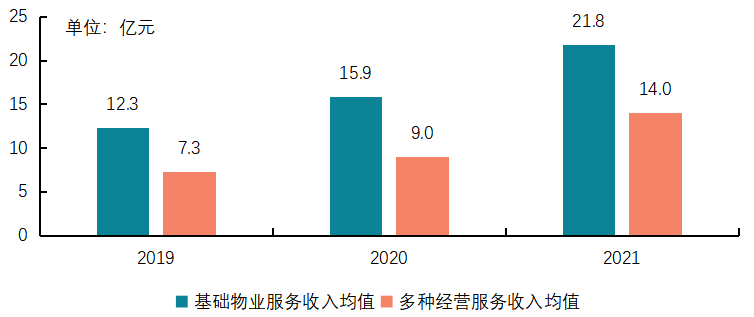

从收入构成看,物业服务上市公司收入主体仍然是基础物业服务。2021年上市公司基础物业服务收入均值为21.8亿元,同比增长37.0%,增幅较2020年增加7.7个百分点。多种经营收入均值14.0亿元,同比大幅增长55.5%。多种经营日益成为物业服务上市公司拓展利润空间的重要赛道。

图:2019-2021年物业服务上市公司基础物业服务与多种经营业务收入均值情况

注:个别上市公司未分别披露基础物业服务收入和多种经营业务收入,不纳入统计,与上市公司营业收入均值产生偏差,以下同理。

3. 成长潜力:高增长、高储备;服务深度、广度双向延展

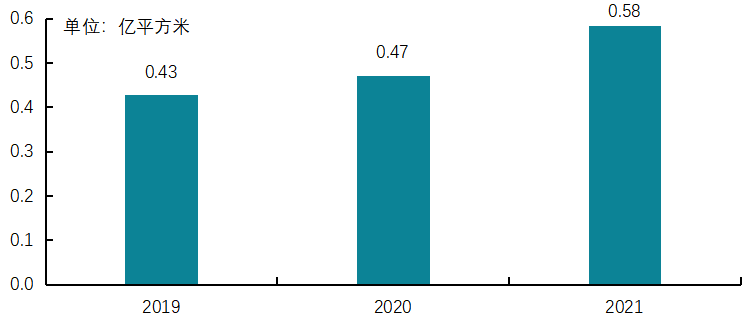

2021年,物业服务上市公司的储备面积均值为0.58亿平方米,同比增长24.0%,增幅较2020年增加13.6个百分点,储备面积占在管面积均值的53%。

图:2019-2021年物业服务上市公司储备面积均值情况

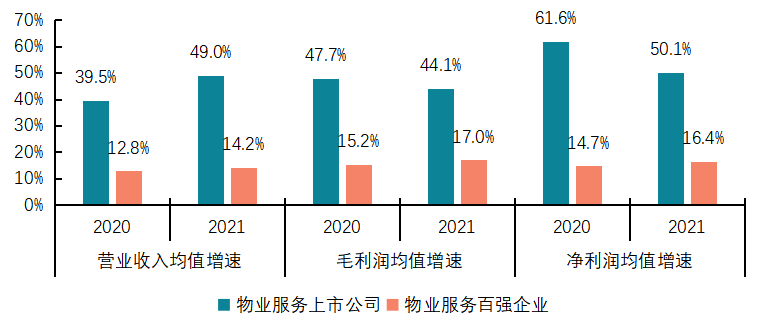

2021年,物业服务上市公司的营业收入均值、毛利润均值、净利润均值同比增速分别为49.0%、44.1%和50.1%。营业收入均值增速相较2020年进一步提高,但受疫情补贴减少、并购项目和部分新增业务毛利率水平较低影响,毛利润均值和净利润均值增速有所下滑,有8家上市公司的净利润不同程度下滑,经营业绩压力增加。随着新增项目消化吸纳和数字化手段应用推广,未来毛利润和净利润均值仍有增长空间。

图:2020-2021年物业服务上市公司与百强企业的经营指标增长情况

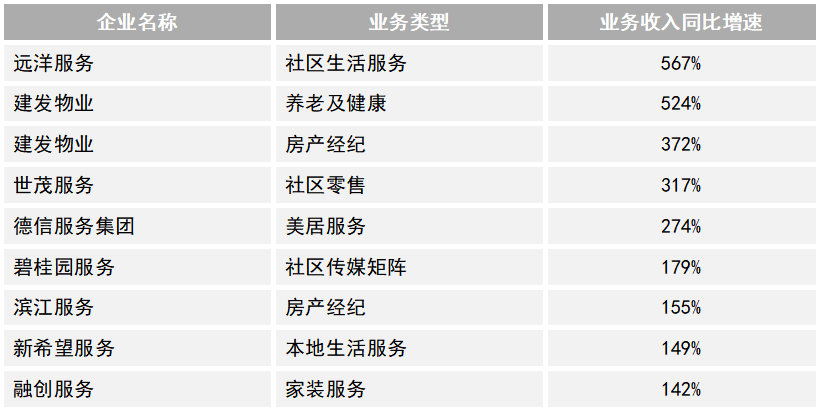

在规模扩张的发展要求下,物业服务上市公司社区增值服务实现了跨越式增长,主要集中在社区生活服务、房产经纪、社区零售、家装服务等领域。

表:2021年部分增速较快的单项增值服务

从服务空间延伸角度,物业服务上市公司走出社区,走进城市广阔空间。2021年,碧桂园服务的城市服务收入为 45.3 亿元,占营业收入的 15.7%,同比增长412.3%;保利物业出资9750万元和普邦股份共同组建了保利环境服务公司,通过实施“一体两翼”战略布局,以环卫服务为基础,以“垃圾分类+再生资源回收利用”及“园林绿化养护+市政基础设施维护”为两翼,快速切入环卫赛道。

4. 财富创造:财富创造规模和效率水平优异,超过市场整体水平

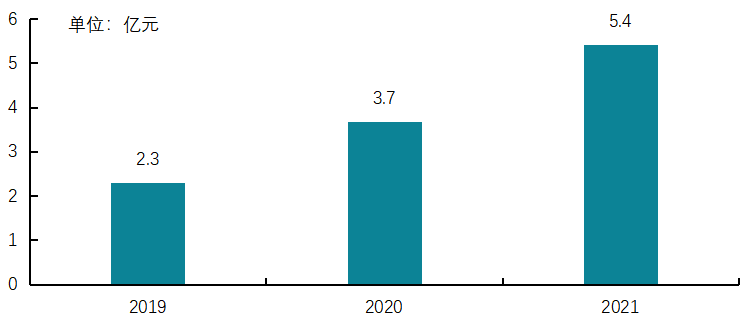

息税前利润(EBIT)可以有效反映物业服务上市公司为社会、股东和债权人直接创造的资金财富。2021年,物业服务上市公司EBIT达到5.4亿元,较上年度增长47.1%。未来随着公司规模不断扩大,经营效率不断提升,物业服务上市公司的财富创造水平仍将进一步提升。

图:2019-2021年物业服务上市公司息税前利润(EBIT)情况

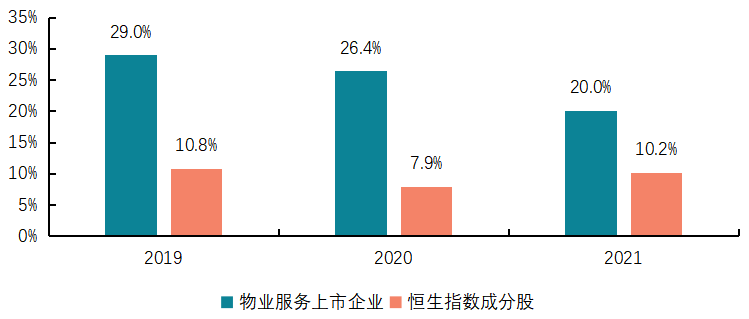

投入资本(ROIC)衡量股东和债权人向企业投入资本的回报效率,高ROIC意味着企业可以用更少的投资资本产生更高的回报。物业服务上市公司近三年ROIC呈下降趋势,2021年由26.4%降低到20.0%,但仍保持着高于15%的优异水平,并且显著高于香港市场平均水平。

图:2019-2021年物业服务上市公司投入资本(ROIC)情况

1. 行业发展基本面未动摇,平台经济、非住宅业务和城市服务前景广阔

经过多年发展,物业服务上市公司已具备雄厚的发展基础,2021年在管面积均值达到1.1亿平方米、营业收入均值达到33.7亿元,公司规模迅速扩大,盈利能力不断提升,主要指标以50%左右的速度突飞猛进,平均0.58亿平的储备面积保障了未来成长潜力,还在平台经济、非住宅和城市服务等业务领域具备广阔空间,有望引领行业突破发展边界。

从全社会来看,物业管理行业目前已经成为全社会重要的民生行业,关系到人民群众美好生活愿望的实现,行业价值达到了新高度。物业服务上市公司按照ESG发展要求,建立健全公司的治理结构,履行环境和社会责任,一方面在环保方面充分发挥能动作用和带头作用,另一方面从服务社区到参与社会治理,承担起越来越多的社会公共服务职能,在疫情防控方面也竞显责任与担当,赢得了全社会的认可。随着业务范围向非住宅和城市服务延伸,未来物业服务上市公司仍将在可持续发展方面发挥重要作用。

2. 资本市场表现背离板块基本面,蕴含价值向上回归动因

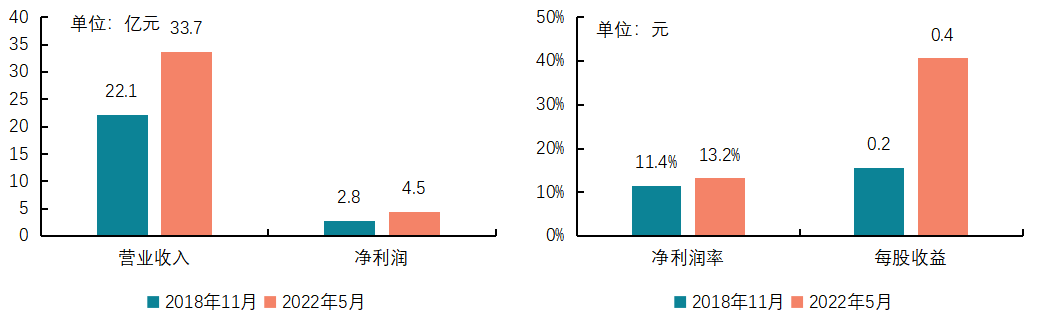

将港股物业服务板块市场表现与历史比较可以发现,当前板块市盈率与2018年11月水平相当。回顾2018年末,物业服务上市公司只有13家,营业收入均值22.1亿元,净利润均值2.8亿元,净利润率均值11.4%,每股0.2元,均低于当前水平。

因此,受内在调整需求、市场环境与关联房地产企业影响,港股物业服务板块表现已脱离公司基本面,存在超跌现象。资本市场当前的过度反应孕育着未来价值向上回归的动因,随着房地产行业形势有所缓和、行业支持和经济刺激政策陆续推出,外部环境逐渐好转,港股物业服务板块也有望进入估值修复周期。

图:2018年11月与2022年5月物业服务上市公司重要均值对比

相关资讯

物管IPO热潮不减:8家排队上市,58家上市企业总市值超4200亿元

中指云网讯: 中指云·数据商城:房产交易、土地市场、宏观经济等最新房地产数据,实时支付下载,点击可享专属优惠折扣 当地产行业走入调控深水区,物管行业的资本故事悄悄翻开新篇章。 前有金茂服务成功上市,后有龙湖智创生活、万物云排队翘首以待……2022年,当头部房企们拆分物业奔向IPO,物管——这个曾经被视作地产产业链上的"鸡肋",也逐渐成为从业者的心头好。 2022年,当政策、资本、企业、业主的目光集体投向物管,这个万亿蓝海的行业如何走向更加标准化的未来? 物管行业迎来IPO热潮 自2019年起,蜂拥而至的物管企业IPO在资本市场备受青睐,一度与生物科技企业IPO并称为港股市场最热门的IPO,取得了优异的表现。 据记者不完全统计,从2018年1月到2022年5月下旬,共有47家物管企业在港交所主板挂牌上市。其中,2018年5家、2019年9家、2020年17家、2021年13家、2022年3家。 除碧桂园服务、建发物业2家为介绍方式挂牌外,另外45家均为首次公开募股(IPO)。 数据显示,截至2022年5月31日,物业管理行业上市企业总数达58家。递

来源: 时代周报

东原仁知服务通过聆讯,IPO进程更进一步

中指云网讯: 4月13日,东原仁知服务聆讯版本招股书在港交所挂网,这家源自重庆,立足于"重庆+上海"双总部,以"中而美"为定位的综合物业服务企业IPO征途更进一步,即将叩开港股市场的大门。 东原仁知服务,前身东原物业成立于2003年,以不动产全价值链整合服务商为定位,以"大物业·全价值"战略为引领,服务业态涵盖住宅、写字楼、商业、学校、医院、产业园、政府办公楼等多种业态。在市场布局方面,东原仁知服务聚焦"1+6+N"的战略目标,以上海为中心,覆盖西南、华西、华中、华东、华南、华北六大区域为业务核心,实现N座一、二线城市的布局。凭借扎实的综合实力,东原仁知服务连续10年荣登物业服务百强榜单,在2021物业服务百强企业中位列20名。 规模高速增长,业态及市场结构持续优化 2019-2021年,东原仁知服务实现在管面积年均复合增速54.1%,并于2019年、2020年相继迈上1000万方、2000万方规模台阶。2021年,东原仁知服务在管面积约2819.5万方,在管项目325个,覆盖了跨越于16个省、自治区及直辖市的51个城市。规模上台阶的同时,东原仁知服务的项目储备、业态结构、市场布局亦获得了不错的成

来源: 中指物业研究

中指动态

更多..

产品更新丨中指数据库·二手房版 v2.7已上线!

2024-03-25 18:10:02

2024中国房地产百强企业研究精彩回顾

2024-03-11 16:05:37

产品更新丨中指数据库·企业版V4.1版本已发布!

2024-03-08 18:04:57

产品更新丨中指数据库·土地版V5.0已发布

2024-03-07 16:03:26

中指报告

更多..土地市场

房产市场

企业数据

招拍挂

京公网安备 11010602103813号

京公网安备 11010602103813号